A legbiztonságosabb magán-nyugdíjpénztári portfóliók átlaghozamai jócskán meghaladták az inflációt.

A több részvényt tartó kiegyensúlyozott és növekedési portfóliók átlagos teljesítménye becslésünk szerint jobb volt az állampapírokénál. A számok alapján megdőlni látszik az a kormányzati érv, hogy a "nyugdíjtőzsde" olyan, mint a szerencsejáték: kiszámíthatatlan, extrém kockázatokkal jár, és ezért meg kell szüntetni a kasszákat.

Jól teljesítettek a magánnyugdíjpénztárak idén január elseje és szeptember vége között. A nyilvános pénztári adatok alapján készített hozam becslésünk szerint a magyarországi nyugdíjkasszák több mint ötven portfóliójából csak kettő reálhozama volt negatív az idei első háromnegyed évben. Ez azt jelenti, hogy a kasszatagok bruttó béréből levont 8 százalékos pénztári tagdíját – amit most novembertől jövő decemberig az állam nyugdíjjárulékként elvon – a pénztárak túlnyomó többsége az inflációt meghaladó mértékben gyarapította.

Választhatunk kockázatot

A jogszabályok minden nyugdíjkasszának három – klasszikus, kiegyensúlyozott és növekedési – portfólió összeállítását írják elő, ezek összetétele, kockázatai, illetve hozamkilátásai különböznek, hiszen eltér a bennük kezelt állampapírok, kötvények és részvények aránya. Minden pénztártag maga dönthet arról, melyik portfóliót választja, és így mekkora kockázatot vállal. Aki nem választ, azt a nyugdíjkorhatárig hátralévő évek száma alapján sorolják be a pénztárak.

Akik előtt ötnél kevesebb aktív év áll, a legbiztonságosabb, legkisebb árfolyamváltozásnak kitett klasszikus portfolióba sorolják (a két másik a kiegyensúlyozott és a növekedési portfólió). Ezekben nem csak a kockázatok, hanem a hozamok is kisebbek, hiszen nem a vagyon növelésére, hanem az értékmegőrzésre lettek kitalálva.

Biztonságban az infláció fölött

A számításoknál egyedi pénztári adatokból, illetve a nyilvános elszámoló egység árfolyamokból indultunk ki, a hozamok saját számításainkon alapuló becslések. Fegyelembe vettük a Pénzügyi Szervezetek Állami Felügyelet által a nyugdíjpénztárakra vonatkozó teljes díjterhelést is, tehát az alábbi grafikonokon a nettó hozamokat tüntettük fel. (A Stabilitás Pénztárszövetség az egyetlen szervezet, amely pontos negyedéves adatokat publikál, úgy tudjuk, ezek a héten jelennek meg). A pénztárak teljesítményét hosszabb időtávon is elemző cikkünket itt olvashatja [1].

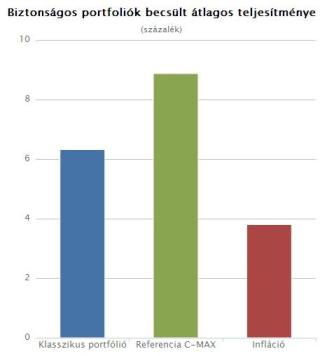

Az alábbi grafikonon 18 pénztár klasszikus portfoliójának átlagos, becsült hozamát hasonlítottuk össze a KSH által szeptemberben közölt inflációval.

A legbiztonságosabb portfóliók közül csupán kettő teljesített az infláció alatt, az átlagos hozam így is több mint két százalékponttal nagyobb a pénzromlási ütemnél. Tehát a nyugdíjhoz legközelebb álló pénztártagok többsége is számottevő reálhozamot könyvelhetett el.

Az infláció mellett minden portfóliót érdemes összevetni hasonló összetételű befektetések teljesítményével is, erre az úgynevezett referenciaindexet használhatjuk. Ennél a portfóliónál összehasonlítási alapnak az állampapírok teljesítménye a legmegfelelőbb, mivel a tagdíjak nagy része – ennél a kategóriánál bő 87 százaléka – ilyen papírokban van.

Bár a becsült pénztári hozamok az inflációt meghaladják, ez a referenciaindex – az állampapírok átlagos teljesítményét mutató úgynevezett C-MAX index – alaposan ráver a pénztári hozambecslésünkre. Ezt az magyarázza, hogy a legbiztonságosabb portfoliókban túlsúlyban vannak a kisebb hozammal kecsegtető, de lehető legkisebb kockázatú, rövid lejáratú állampapírok (hiszen itt a vagyon megőrzése a legfontosabb).

A kockázatosabbak rávertek az állampapírokra

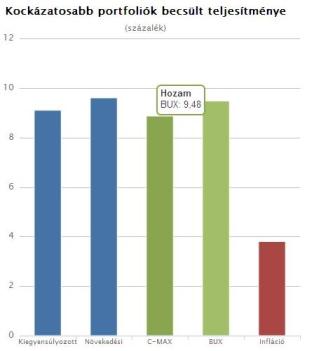

Akiknek viszont nem az értékőrzés az elsődleges, azok elégedettek lehetnek az idei háromnegyed éves adatok láttán. A kiegyensúlyozott portfólióba azok kerülnek automatikusan, akiknél a nyugdíjazásig hátralévő idő 5-15 év között van, mindenki más befizetéseit a növekedési portfoliókban könyvelik el.

Ez utóbbi kategóriában a legnagyobb a részvények és a befektetési jegyek aránya (a PSZÁF júniusi adatai szerint a két eszközcsoport együtt 50 százalék körül van), hosszú távú hozamkilátásai a legjobbak, referenciaként ezért a BUX index teljesítményét is feltüntettük az alábbi táblázaton.

A két kategóriában vizsgált 36 portfolió mindegyike reálhozamot termelt, az inflációt jócskán lehagyva, sőt, hozzávetőleges számításaink szerint teljesítményük alapján lehagyták az állampapírokat.

A fenti számok megkérdőjelezik azokat a kormányzati támadásokat, amik az elmúlt hetekben indultak a magán-nyugdíjpénztári szektor ellen. A kormánypárti politikusok a rendszer kudarcáról és a magánkasszák tagjainak veszteségéről beszélnek, és egyre erősebben tettenérhető a teljes szektor felszámolásának szándéka.

Orbán Viktor október közepén jelentette be, hogy a kormány 14 hónapra elvonja a járulékokat. Pár nappal később Selmeczi Gabriellát nyugdíjvédelmi biztosnak [2] nevezte ki a miniszterelnök. Selmeczi feladata tisztázni, hogy mi okozta a magánnyugdíjpénztárak veszteségét, és hogy hová tüntették a kasszák a rájuk bízott vagyont [3].

A kormány ezután egy törvénnyel lehetőséget teremtett arra [4], hogy a nyugdíjkasszákból mindenki visszalépjen az állami pillérbe a szabad választás nevében. Nemrég a kormányfő már arról beszélt, hogy a magánnyugdíj-pénztárak agyonnyomták a költségvetést, ezért kivezetésükhöz [5] csak 2-3 hónapra lesz szükség. Pénteken Matolcsy György [6] nemzetgazdasági miniszter nyilatkozta, hogy meg kell szüntetni a magánpénztárakat, mert a rendszer kudarcot vallott [7].